| Ilustracja: Elisabeth Johannessen, Dine Penger |

|

Na początku wyjaśnijmy kilka pojęć:

Dom dwurodzinny (Tomannsbolig): typ domu mieszkalnego, w którym znajdują się dwa oddzielne mieszkania, tak, że dwie rodziny mogą mieszkać pod jednym dachem. Domy takie mogą być podzielone albo pionowo (vertikaltdelt tomannsbolig), czyli jedno mieszkanie zajmuje prawą, a drugie lewą stronę domu, albo poziomo (horisontalt tomannsbolig), czyli jedno mieszkanie jest na parterze, a drugie na piętrze. – osobną łazienkę i prysznic – osobną toaletę, – sypialnię lub wnękę sypialną – kuchnię lub aneks kuchenny – osobne wejście

|

Jeśli wynajmujemy tylko jeden pokój/kawalerkę, zawsze będzie to nieopodatkowane. Dalej robi się już nieco trudniej.

Do roku 2012 wolno było bez podatku wynająć do 3/4 domu dwurodzinnego, jeśli uważało się na to, by właściwie porozdzielać wynajmowane mieszkania rodzinne i pokoje.

Od nowego roku przepisy mówią, że suma dochodów z wynajmu pokojów i mieszkań nie może przekroczyć szacunkowej wysokości dochodów, jakie można by uzyskać z wynajmu tej części domu, w której się samemu mieszka.

W większości przypadków będzie to oznaczać, że można wynająć bez podatku połowę domu, nie więcej.

Teoretyczna/szacunkowa wartość najmu

W przepisach występuje pojęcie „szacunkowa teoretyczna wartość najmu" zajmowanej części domu.

- Jeśli nie ma innych informacji o wartości najmu obu części domu, urząd skarbowy przyjmie za punkt wyjścia powierzchnię. W większości przypadków nie będzie potrzeby dokonywania dodatkowej wyceny - wyjaśnia Astrid Mjærum, dyrektor komunikacyjny Urzędu Skarbowego. - Ta sama zasada obowiązuje w przypadku domów jednorodzinnych i mieszkań, gdzie od zawsze rozstrzygające było to, czy wynajęta jest więcej niż połowa lokalu - licząc według wartości najmu.

W praktyce zatem na ogół wystarczy kierować się wielkością lokali jako wskazówką, przy wynajmie, aczkolwiek większa ostrożność wskazana jest przy domach dwurodzinnych dzielonych horyzontalnie (poziomo), gdzie ceny najmu mieszkania na parterze i na piętrze mogą się różnić nawet znacznie z powodu np. dostępu do ogrodu, garażu, dodatkowych zabudowań w ogrodzie, itp.

WYNAJEM NIEOPODATKOWANY

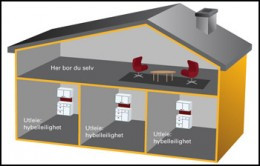

Wynajem pokoi/kawalerek

|

| Ilustracja: Elisabeth Johannessen, Dine Penger |

Jeśli wynajmuje się lokale o powierzchni poniżej 60 m2, będą one traktowane jako kawalerki. Dopóki wynajmuje się w ten sposób mniej niż połowę domu, można bez podatku wynająć od jednej do czterech kawalerek/pokoi.

Uwaga! Jeśli wynajmuje się więcej niż 4 kawalerki/pokoje, traktowane jest to już jako działalność gospodarcza!

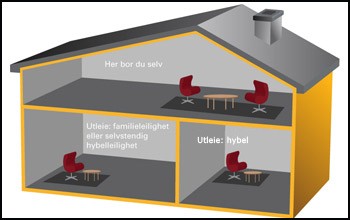

* Wynajem mieszkania rodzinnego i kawalerki/pokoju - kiedy dochód z najmu nie przekracza 50% szacunkowej wartości najmu całego domu.

|

| Ilustracja: Elisabeth Johannessen, Dine Penger |

Jak widać, można wynająć bez podatku jedno mieszkanie rodzinne i jedną kawalerkę lub pokój, o ile dochód z ich wynajmu jest mniejszy niż teoretyczna szacunkowa wartość najmu części domu zamieszkałej przez właściciela.

W praktyce można zatem przykładowo wynająć jedno piętro domu dwurodzinnego, podzielić je na mieszkanie rodzinne i kawalerkę i wynajmować bez płacenia podatku.

WYNAJEM OPODATKOWANY

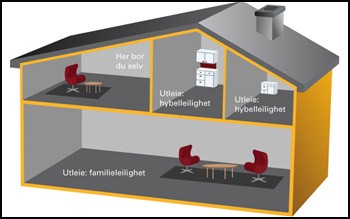

* Wynajem mieszkania rodzinnego + kawalerek/pokoi

|

| Ilustracja: Elisabeth Johannessen, Dine Penger |

Wcześniej można było wynająć połowę domu dwurodzinnego, samemu zamieszkać w drugiej połowie i jeszcze wydzielić z niej i wynająć kawalerkę/pokój.

Ta luka została przez nowe przepisy załatana. Nie można wynająć więcej niż połowę lokalu (licząc według zakładanych dochodó z najmu) bez płacenia podatku.

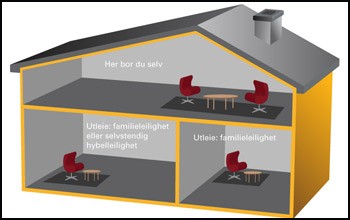

* Wynajem dwóch lub więcej mieszkań rodzinnych

|

| Ilustracja: Elisabeth Johannessen, Dine Penger |

Jeśli wynajmuje się więcej mieszkań rodzinnych w domu, w którym się samemu zamieszkuje, dom taki zostaje zdefiniowany jako wielorodzinny, a dochody z wynajmu opodatkowane.

JAK SIĘ DOSTOSOWAĆ?

Jeśli wynajmuje się więcej niż pół domu, należy postąpić na jeden z dwóch sposobów:

1. Płacić podatki od całego pobieranego czynszu,

2. Przestać wynajmować jeden lub więcej lokali, tak by zmieścić się poniżej granicy połowy szacunkowych teoretycznych dochodów z wynajmu.

Podatek od zysku z wynajmu wynosi 28%. Od zysku, co oznacza od wartości płaconego przez najemców czynszu można odjąć wydatki związane z wynajmem, np. koszty ubezpieczenia, światła i ogrzewania, podatek od nieruchomości itp. i dopiero od uzyskanej w ten sposób kwoty wylicza się podatek.

Każdy wynajmujący musi indywidualnie policzyć, co mu się bardziej opłaca. Dochód z wynajmu ponad połowy domu minus podatek, czy dochód z wynajmu poniżej połowy domu bez podatku.

Uwaga na formalności!

Należy pamiętać, że lokal/mieszkanie, które chcemy wynająć, musi zostać zaakceptowane przez gminę, a w tym celu musi spełniać wymogi co do oświetlenia, wentylacji i dróg ewakuacji.

Uwaga: Wszystkie przykłady omówione powyżej dotyczą domów dwurodzinnych, gdzie nie ustanowiono odrębnego prawa własności na obu mieszkaniach. Jeśli je ustanowiono, wynajem połowy takiego domu będzie pod względem podatkowym traktowany tak samo jak wynajem domu jednorodzinnego.

CO JESZCZE MOŻNA WYNAJĄĆ BEZ PODATKU?

* Wynajem całego własnego mieszkania za mniej niż 20 000 koron rocznie

Jeśli wynajmuje się cały swój dom/mieszkanie, można to zrobić bez podatku, jeśli czynsz nie przekroczy 20 000 koron rocznie. Dotyczy to np. sytuacji, kiedy właściciel wyjeżdża na długi urlop.

Przepis tez zastępuje dawną zasadę, mówiącą, że można wynajmować bez podatku cały swój dom/mieszkanie przez okres do pół roku.

* Wynajem domku letniskowego (hytty) za mniej niż 10 000 koron rocznie

Na takich samych zasadach, jak wspomniane w poprzednim punkcie, można wynająć swój domek letniskowy, jeśli dochody z wynajmu nie przekroczą kwoty 10 000 koron w ciągu roku.

Źródło: Dine penger

To może Cię zainteresować