Emerytura AFP w sektorze prywatnym: wielu Polaków nie wie, że może ubiegać się o ten dodatek

O emeryturę AFP bardzo często wnioskują pracownicy sektora budowlanego. MN

Wszystkie zdarzenia w życiu pracownika, które powodują, że nie jest on aktywny zawodowo (choroby, wypadki, etc.) będą mieć negatywny wpływ na prawo do emerytury AFP bądź całkowicie go tego prawa pozbawią.

Wyliczaniem świadczenia zajmuje się NAV. Jeżeli ktoś chciałby zorientować się, ile otrzymałby emerytury AFP, może zalogować się do kalkulatora emerytalnego NAV, który wyliczy przewidywaną wysokość świadczenia. Jednak należy mieć na uwadze, że bardzo często kalkulator NAV podaje zawyżoną wysokość emerytury w stosunku do tego, jaką kwotę rzeczywiście otrzymamy w przyszłości.

AFP:

⅓ kosztów pokrywa państwo

⅔ pokrywają pracodawcy wraz ze związkami zawodowymi

Komu przysługuje AFP?

Lata pracy – okres, który trzeba przepracować w firmie z AFP, by móc ubiegać się o to świadczenie:

- osoby urodzone w latach 1944-1951: w tych rocznikach wymaga się mniej przepracowanych lat, bo od 3 do 5 lat,

- osoby urodzone w 1952 roku: od 4 do 6 przepracowanych lat,

- osoby urodzone w 1953: od 5 do 7 przepracowanych lat,

- osoby urodzone w 1954: od 6 do 8 przepracowanych lat,

- osoby urodzone w roku 1955 i kolejnych latach – w ich wypadku z ostatnich 9 lat pracy w Norwegii 7 lat musi być przepracowane w firmie, która prowadziła program AFP. Najważniejsze są 3 ostatnie lata przed przejściem na emeryturę.

– Jeżeli pracownik nie przepracował ostatnich 3 lat w firmie z AFP, może przejść na emeryturę trochę później, np. nie w wieku 62 lat, a w wieku 64 czy 65, po przepracowaniu poszczególnych lat – mówi Konrad Lotczyk, przedstawiciel firmy BDT Viken Polska, która zajmuje się księgowością i rachunkowością dla firm w Norwegii.

Wzrost gospodarczy w Norwegii, a także przyłączanie się coraz większej liczby firm do programu AFP doprowadziły do tego, że wymóg określonej liczby przepracowanych lat w firmie z AFP zmienia się na niekorzyść pracowników z młodszych roczników.

Dochody pracownika

Przepisy dotyczące AFP mówią jasno, że pracownik nie może posiadać innych dochodów, które przekraczają wysokość dochodu z firmy z AFP przez więcej niż dwa lata jego okresu pracy. Mówiąc prościej, dochody pracownika, który jest zatrudniony w firmie z AFP, muszą przewyższać jego wszystkie pozostałe dochody uzyskiwane z tytułu pracy w innej firmie.

Dochód minimalny

Pracownik musi uzyskać dochód minimalny wynoszący 96 883 korony. (Grunnbeløpet, pol. stawka G). Warto jednak mieć na uwadze, że wysokość stawki G zmienia się co roku.

Dochód z firmy, która nie podpisała umowy o AFP z Fellesordningen (można to przetłumaczyć jako wspólny program emerytalny), jest traktowany jako „inny dochód”. Za dochód uważa się również zasiłek chorobowy (sykepenger) pobierany w związku z utratą dochodu w firmie z Fellesordningen. Pobieranie zasiłku dla bezrobotnych (dagpenger) czy przestojowego (permittering) również uważa się za źródło dochodu.

Pobieranie zasiłków, rent i emerytury podczas okresu pracy:

Dochody z pracy w firmach, których nie obejmuje układ zbiorowy zawierający dodatek AFP, uznawane są za „pozostałe dochody”

2) Świadczenia socjalne, emerytura i podobne podczas stażu pracy

Do dochodów, na podstawie których wyliczana jest emerytura AFP z firmy objętej zarządzeniem, zalicza się także:

– zasiłek chorobowy (sykepenger) otrzymywany na podstawie utraty dochodów z pracy w firmie objętej Fellesordningen

– zasiłek dla bezrobotnych (dagpenger) podczas zawieszenia stosunku pracy (permittering) w firmie objętej Fellesordningen

Co uważa się za pozostałe dochody?

– sykepenger otrzymywane na podstawie utraty dochodów z pracy w firmie nieobjętej rozporządzeniem

– zasiłek dla bezrobotnych podczas zawieszenia stosunku pracy w firmie nieobjętej rozporządzeniem

– emeryturę lub wcześniejszą emeryturę otrzymywaną zarówno z firmy objętej, jak i nieobjętej rozporządzeniem, a także z firm ubezpieczeniowych, funduszu emerytalnego (pensjonskasse) lub innej firmy emerytalnej

– zbiorową polisę na życie (kollektiv livrente)

– indywidualną polisę na życie, kiedy składki całkowicie lub częściowo opłacane są przez obecnego lub wcześniejszego pracodawcę

Podczas oceny, czy dochody liczące się do emerytury z firmy objętej programem AFP były wyższe niż „pozostałe dochody”, nie bierze się pod uwagę:

– dagpenger z NAV podczas bezrobocia

– arbeidsavklaringspenger (zasiłku rehabilitacyjnego) z NAV

– rehabiliteringspenger (w 2010 r. zastąpiony arbeidsavklaringspenger) z NAV

– attføringspenger (zasiłku readaptacji zawodowej) z NAV

– tymczasowej renty inwalidzkiej (uførepensjon) z NAV

– renty inwalidzkiej z NAV, firmy ubezpieczeniowej, funduszu emerytalnego lub innej firmy emerytalnej

– renty wdowiej (gjenlevendepensjon) z NAV, firmy ubezpieczeniowej, funduszu emerytalnego, innej firmy emerytalnej lub od pracodawcy

– indywidualnej polisy na życie, kiedy składki w całości płacone są przez pracownika

Jeśli ktoś otrzymywał dochody z działalności gospodarczej, obowiązują go poniższe zasady:

3) Dochody z działalności gospodarczej, dywidenda, zyski i podobne w okresie stażu pracy

Jako „pozostałe dochody” uważa się m.in.

– dochody z jednoosobowej działalności gospodarczej lub działalności, w której pracownik ma znaczące udziały,

– dywidenda z działalności, w której pracownik ma znaczące udziały,

– część zysków z działalności, w której pracownik bezpośrednio lub pośrednio ma decydujący wpływ,

– dochody z wynajmu z nieruchomości lub ruchomości, jeśli są one uznawane jako dochody z działalności i pracownik ma znaczącą część udziałów w nieruchomości lub w danym przedmiocie.

– dochody z działalności gospodarczej, dywidenda i część zysków wymienionych powyżej w działalności, która jest objęta Fellesordningen, kiedy pracownik otrzymywał dochody wliczające się do emerytury z tej samej firmy i dochód ten na obecny rok przekroczył 7,1 raza stawkę G

– dochód z działalności i dywidenda z działalności, gdzie pracownik nie ma znaczącego wpływu

– część zysków w działalności, w której pracownik nie ma bezpośrednio lub pośrednio decydującego wpływu

– dochody z polis (renteinntekter)

– dochody z najmu nieruchomości lub ruchomości, która nie jest uznawana jako działalność gospodarcza

– dochody z najmu nieruchomości lub ruchomości, w których pracownik nie ma znaczących udziałów

Zatrudnienie w firmie z AFP

Emerytura z NAV

Aby otrzymać państwową emeryturę z norweskiego systemu ubezpieczeń społecznych, z reguły należy mieć ukończone 67 lat. Choć w pewnych przypadkach można pobierać częściową emeryturę już w wieku 62 lat. Oprócz tego wymagany jest przynajmniej 3-letni okres zamieszkania w Norwegii po ukończeniu 16 lat wraz z aktualnym członkostwem w norweskim systemie ubezpieczeń społecznych. Prawo do pełnej emerytury w Norwegii przysługuje natomiast na podstawie 40-letniego okresu członkowskiego w norweskim systemie ubezpieczeń społecznych.

Jeżeli pracownik w ciągu tych trzech lat miał przerwy w trakcie okresu zatrudnienia ze względu np. na chorobę, pobierał dagpenger lub rentę, musi „odrobić” okres, w trakcie którego uzyskiwał dane świadczenie lub przebywał na zwolnieniu. Co prawda, w ciągu tych 3 lat można nie być zatrudnionym do 26 tygodni, a chorobowe pobierać do roku – wówczas AFP nie przepadnie.

Renta inwalidzka a AFP

Pracownicy od 62 roku życia, którzy ubiegają się o AFP, mogą w miesiącu, w którym kończą 62 lata, pobierać uføretrygd bez utraty prawa do AFP.

WAŻNE: Jeżeli pomiędzy 59 a 62 rokiem życia dana osoba otrzymuje emeryturę, rentę lub inne świadczenie przekraczające 1,5 stawki G, to może nie mieć prawa do emerytury AFP, jeżeli jej doświadczenie zawodowe nie wiąże się z obowiązkiem pracy.

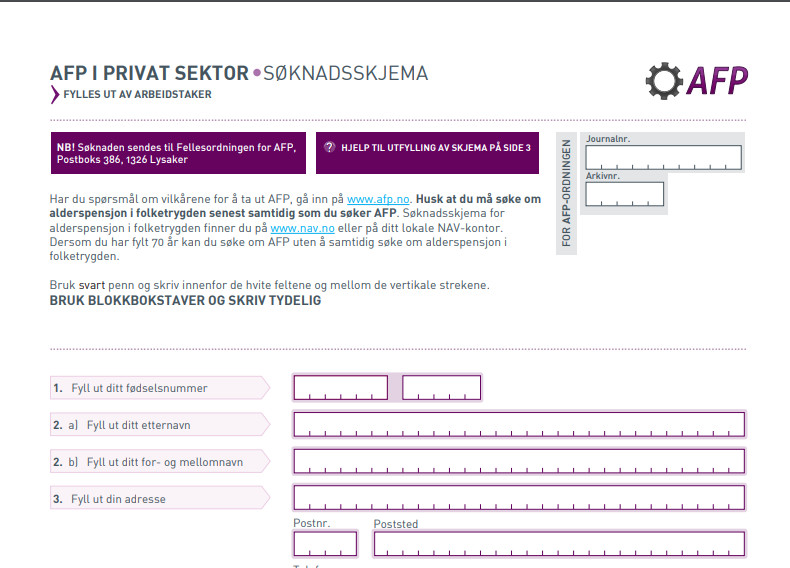

Jak wnioskować?

1. W przypadku ubiegania się o świadczenie po raz pierwszy, należy zalogować się na stronie NAV i złożyć wniosek drogą elektroniczną (wniosek o AFP stanowi część formularza o emeryturę państwową).

2. Składając wniosek drogą elektroniczną, można w tym samym czasie ubiegać się o AFP i emeryturę z NAV, co zazwyczaj prowadzi do krótszego okresu rozpatrywania spraw.

Osoby, które nie posiadają dostępu do internetu, mogą skontaktować się z lokalnym oddziałem NAV, by uzyskać pomoc w wypełnieniu elektronicznego wniosku.

Wniosek o emeryturę w Folketrygden trzeba złożyć w tym samym czasie, w którym ten o AFP. Wszystko dlatego, że AFP stanowi dodatek do emerytury państwowej.

Korzyści i wady emerytury AFP

Drugą korzyścią jest fakt, że pobieranie emerytury AFP można łączyć z pobieraniem państwowej emerytury z I filaru.

Ponadto, emerytura AFP jest dożywotnia tak samo jak w przypadku emerytury z NAV.

III filary norweskiego systemu emerytalnego

I filar

Emerytura z norweskiego Zakładu Ubezpieczeń Społecznych (Folketrygden)

Podstawowym systemem emerytalnym w Norwegii jest Folketrydgen. Członkostwo w nim jest warunkiem uzyskania większości świadczeń socjalnych w Norwegii, w tym emerytury.

II filar

Obowiązkowe pracownicze programy emerytalne (OTP – Obligatorisk Tjenestepensjon)

OTP zostały wprowadzone w roku 2006, w ramach reformy systemu emerytalnego. Część emerytury wypłacana z OTP nosi nazwę „tjenestepensjon", czyli „emerytura usługowa". Obowiązek utworzenia programu emerytalnego (OTP) dla pracowników obejmuje większość pracodawców w Norwegii.

III filar

Indywidualne ubezpieczenie emerytalne (IPS – individuell pensjonssparing)

Każdy pracownik może – oprócz obowiązkowego uczestnictwa w Folketrygden i OTP – wykupić dodatkowe ubezpieczenie emerytalne w dowolnym prywatnych funduszu emerytalnym. Jest to opcja dowolna.

Dla Polaków o wiele korzystniejsze niż sama emerytura z AFP mogą okazać się same dodatki do AFP.

Czasem danemu pracownikowi nie opłaca się zrezygnować z renty inwalidzkiej na rzecz AFP, ponieważ po wyliczeniu kwot przez NAV, może się okazać, że przyznawana renta będzie wyższa niż AFP.

Przeniesienie AFP do Polski

– W tym wypadku trzeba sobie zadać pytanie, czy dana osoba musi być członkiem Folketrygden. Jeżeli tak, można przenieść świadczenie za granicę. Może się okazać jednak, że powinna ubiegać się o dobrowolne członkostwo w Folketrygden, jeśli jeszcze go nie posiada. Jeżeli członkostwo nie jest wymogiem, to przeniesienie AFP wygląda tak samo jak w przypadku przeniesienia emerytury do Polski – wyjaśnia przedstawiciel BDT Viken Polska.

Co w przypadku bankructwa firmy lub zwolnień grupowych?

Osoby poniżej 62 lat muszą podjąć pracę w innej firmie z AFP, żeby "dopracować” brakujące lata.

Natomiast ci, którzy w momencie bankructwa firmy ukończyli 62 lata, powinni w okresie wypowiedzenia wnioskować o emeryturę AFP. W niektórych sytuacjach można wnioskować do miesiąca po otrzymaniu wypowiedzenia.

Czasem firmy podpisują oprócz AFP jeszcze inną umowę – tzw. sluttvederlagsordningen. W przypadku gdy pracownik kończy pracę, firma może zaproponować mu sluttvederlag – rodzaj odprawy, który może wynieść nawet kilkadziesiąt tysięcy koron.

Jeżeli pracownik zdecyduje się na to świadczenie, to przepada mu prawo do AFP.

Najczęściej nie opłaca się przyjmować [odprawy - przyp.red.]. Należy każdorazowo przeanalizować, czy bardziej będzie się opłacało otrzymać np. 40-50 tys. koron odprawy jednorazowo, czy też pobierać dożywotnio AFP, które może wynosić od kilku do kilkunastu tysięcy rocznie

Co, jeśli firma wysyła pracownika za granicę?

Ile osób wie, że ma prawo do AFP?

Artykuł powstał we współpracy z firmą BDT Viken Polska.

To może Cię zainteresować